2025青海公务员笔试公告 职位表下载

- 【事业单位】 面试大礼包 青海事业单位面试钻石班

- 【2025国考】 2025年国考进面名单 调剂公告 合格分数线考

- 【2025国考】 公职备考礼包 国考备考专题 精细化教学 专岗专训

- 【2025省考】 2025年青海省考岗位筛选系统 25年系统提升班

- 【医疗卫生】 医疗卫生备考网站 医疗教材学霸笔记 笔试课程

| 考试类型 | 报名时间 | 笔试时间 | 公告详情 |

|---|---|---|---|

| 国企招聘 | 2022-09-14 | 待定 | 查看 |

| 银行 | 2022-09-14 | 待定 | 查看 |

| 公益性岗位 | 2022-09-14 | 待定 | 查看 |

| 社区工作者 | 2021-09-10 | 2021-10-28 | 查看 |

| 医疗卫生 | 2021-10-08 | 2021-10-23 | 查看 |

| 招警 | 2021-10-11 | 2021-10-23 | 查看 |

| 银行 | 2021-10-08 | 待定 | 查看 |

| 招警 | 2021-10-01 | 待定 | 查看 |

| 教师招聘 | 2021-10-26 | 2021-10-12 | 查看 |

报名:09月01日-09月03日 考试:待定

报名:04月15日-04月26日 考试:2019-05-18

报名:03月15日-03月15日 考试:待定

报名:12月30日-12月31日 考试:待定

报名:09月20日-09月26日 考试:2017-10-28

报名:10月26日-10月08日 考试:2021-10-12

报名:09月15日-09月17日 考试:待定

报名:08月30日-09月12日 考试:待定

报名:08月19日-08月27日 考试:待定

报名:08月18日-08月23日 考试:待定

报名特岗教师需要注意什么?

报名特岗教师需要注意什么?

报名特岗教师需要注意什么?

报名特岗教师需要注意什么?

Famous teacher of Huatu

华图名师

公务员之路从华图起步

以教育推动社会进步

以客户为中心

诚信为根,质量为本

701家直营分部和学习中心

覆盖全国319个地市

专职师资+

教研人员共计10000余名

拥有25000余名员工

每年培训学员超过230万人

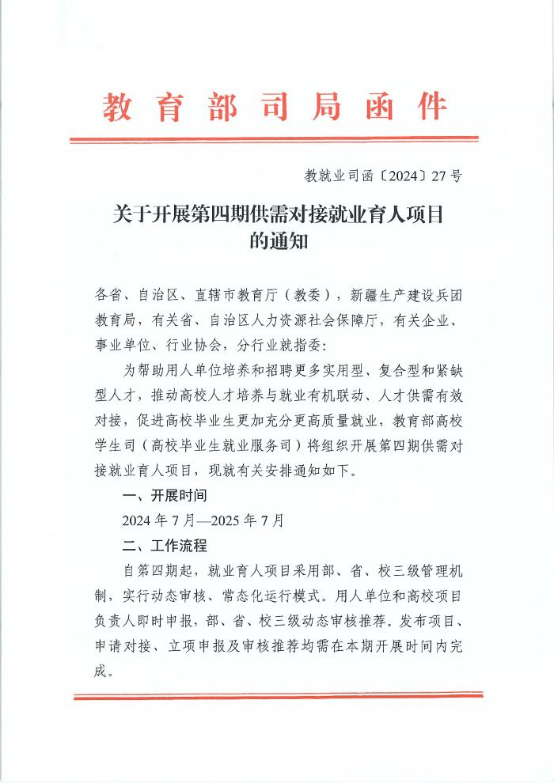

教育部高校学生司公布了《第四期供需对接就业育人项目申报指南》。经相关专家组审核,华图教育科技有限公司(以下简称“华图教育“)申报的“就业实习基地、人力资源提升、定向人才培养培训”项目成功入选。

“没有质量,华图就没有未来!”一场轰轰烈烈的百日质量攻坚战已在教育培训行业内打响。

今年4月,微博2022超级红人节在长沙拉开帷幕,多领域大咖莅临现场,聚焦产业发展进行观点输出,共话行业风向。

2021年6月21日,中南大学2021届选调生出征仪式暨“华图教育基金”捐赠签约仪式于中南大学隆重举行。中南大学党委常委、副校长朱学红,党委副书记、纪委书记伍海泉,党委副书记黄健陵,华图教育董事长易定宏出席。

今年,是华图的20周岁生日。20年来,华图始终没有忘记作为教育企业所肩负的社会责任,始终热心公益事业,参与了包括抗震救灾、扶贫捐款、大学生就业创业等项目,始终走在公益第一线。

今年春天,华图和“新冠”有一场战争。这场战争,对我们而言,是一次危机,更是一次检验。无数华图人,坚守岗位,严阵以待。